Nejčastější daňové dotazy

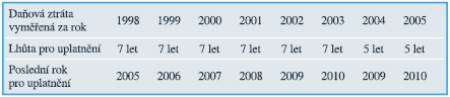

1. Vztahuje se na mě jako na privátního veterinárního lékaře minimální základ daně? Minimální základ daně řeší § 7c zákona č. 586/1992 Sb. o daních z příjmů ve znění pozdějších předpisů a vztahuje se mj. i na poplatníky s příjmy z podnikání podle zvláštních předpisů, tedy i na veterinární lékaře, případně na s ním spolupracujícího manžela (manželku) nebo na ostatní spolupracující osoby. Jeho výše pro rok 2006 činí 112 950,- Kč. Zákon rovněž vymezuje, kdy se minimální základ daně neuplatní. Nevztahuje se např. na poplatníka ve zdaňovacím období, ve kterém započal nebo ukončil podnikatelskou činnost, v druhém roce podnikání, náležel-li mu rodičovský příspěvek a to i po část zdaňovacího období, byl poživatelem starobního důchodu, plného nebo částečného invalidního důchodu a to i po část zdaňovacího období, případně v dalších v zákoně vyjmenovaných případech. 2. Jak je to s možností uplatnění daňových ztrát z minulých let? S účinností od 1.1.2004 byla zkrácena lhůta pro uplatnění daňové ztráty jako položky snižující základ daně z příjmů ze 7 na 5 let. (§ 34 odst. 1 zákona č. 586/1992 Sb.) Zkrácená lhůta pro uplatnění daňové ztráty však platí pro daňovou ztrátu vyměřenou počínaje zdaňovacím obdobím kalendářního roku 2004. Pokud daňová ztráta vznikla před rokem 2004, platí pro její uplatnění jako položky snižující základ daně stále původně platná lhůta 7 let. To vyplývá z přechodných ustanovení k zákonu č. 438/2003 Sb. ( bod 27), jimiž byl zákon o daních z příjmů novelizován. Přehlednější uspořádání lhůt pro uplatňování daňových ztrát poskytne následující tabulka:

3. V letošním roce předpokládám, že využiji k zabezpečení různých nahodilých činností služeb souseda, starobního důchodce. Samozřejmě za přiměřenou úplatu. Jaké z toho budou pro něj a pro mě vyplývat daňové dopady? Nahodilou (příležitostná) činnost lze provést na základě: a) příkazní smlouvy dle § 724-732 občanského zákoníku b) smlouvy o obstarání věci dle § 733-736 občanského zákoníku c) smlouvy o obstarání prodeje věci dle § 737-741 občanského zákoníku. Přitom pouze smlouva příkazní nemusí mít písemnou formu, ostatní dvě smlouvy ano. Uzavřením smluv uvedených pod body a) až c) nevzniká pracovně-právní vztah. U Vás jako veterinárního lékaře (objednatele) bude Vámi poskytnutá odměna podle těchto smluv daňově uznatelným výdajem. Samozřejmě pouze za předpokladu, že se bude jednat o příležitostnou činnost v souvislosti s vaším podnikáním, tedy že bude možno hodnotit vyplacenou odměnu jako výdaj na dosažení, zajištění a udržení Vašich zdanitelných příjmů. Na straně poskytovatele (starobního důchodce) se bude případná daňová povinnost odvíjet od výše jeho zdanitelných příjmů. Pokud jeho celkové roční zdanitelné příjmy podléhající dani nepřevýší částku 15.000,- Kč, pak je takovýto příjem od daně z příjmů osvobozen a poplatník nepodává ani daňové přiznání k dani z příjmů. To jednoznačně vyplývá z ustanovení § 38g odst. 1 zákona o daních z příjmů. Pokud však jeho roční zdanitelné příjmy tuto hranici převýší, je povinen daňové přiznání podat a uhradit vzniklou daňovou povinnost. Pro úplnost je nutno poznamenat, že u starobního důchodce nelze uplatnit základní nezdanitelné minimum ve výši 38.040,- Kč, lze tedy předpokládat, že v těchto případech vznikne vždy daňová povinnost. Nepoužijí se však ustanovení o minimálním základu daně (viz dataz č.1). 4. Uvažuji o možnosti poskytnout některým svým větším věrným klientům dárkové předměty. Je možné zahrnout výdaje na jejich pořízení do daňově uznatelných výdajů? Možnost zahrnutí takovýchto výdajů jako výdajů daňově účinných je podmíněna dle § 25 odst. 1 písm. t) zákona o daních z příjmů splněním následujících podmínek: I. darovaný předmět je opatřen obchodní firmou nebo ochrannou známkou poskytovatele. II. Jeho hodnota bez daně z přidané hodnoty nepřevyšuje 500,- Kč III. Darovaný předmět není předmětem spotřební daně. Pro daňovou uznatelnost je nutno dodržet všechny tři podmínky. Automaticky je tedy vyloučen alkohol a tabákové výrobky. Nelze než doporučit vedení evidence poskytnutých dárkových předmětů z důvodů případného prokázání oprávněnosti jejich daňového uplatnění správci daně. Přitom žádný obecně platný právní předpis nestanoví povinnost podpisu obdarovaného. Ing. František Elis |